Estoński CIT (formalnie: ryczałt od dochodów spółek) to mój drugi „konik” podatkowy obok restrukturyzacji spółek. Połączmy więc obydwa zagadnienia i przeanalizujmy, jak pod kątem podatkowym wyglądają restrukturyzacje spółek stosujących estoński CIT. Pierwsze spółki, które wybrały ten model opodatkowania, zrobiły to w 2021 roku. Jest też ich co raz więcej. Zgodnie z danymi rządowymi, na koniec października 2025 r. było ich ok. 22,5 tysiąca. Można więc wysnuć wniosek, że ryczałt od dochodów spółek przestał być niszowym zagadnieniem, ale całkiem popularną metodą optymalizacji podatkowej.

Siłą rzeczy, będzie też coraz więcej restrukturyzacji spółek opodatkowanych estońskim CIT. Widzę to też w swojej praktyce zawodowej, w której w ostatnim czasie (rok) przeanalizowałem znacznie więcej takich koncepcji, niż dwa lata temu.

Newsletter Podatki w M&A

Zanim jednak przejdziesz do lektury artykułu, zapraszam Cię do subskrypcji mojego newslettera „Podatki w M&A”. Jest to (chyba) jedyny na rynku newsletter poświęcony opodatkowaniu transakcji „spółkowych”.

Co znajdziesz w środku?

- Aktualne informacje o zmianach w przepisach podatkowych dotyczących transakcji M&A;

- Najnowsze orzeczenia sądów administracyjnych;

- Projekty legislacyjne, które mogą wpłynąć na struktury transakcyjne;

- Praktyczne przykłady z doradztwa podatkowego.

Newsletter ukazuje się co dwa tygodnie, w poniedziałki.

Jeśli interesujesz się podatkami w kontekście transakcji spółkowych – warto być na bieżąco.

Dlaczego spółki wybierają estoński CIT?

Odpowiedź na to kryje się w mechanice tego modelu opodatkowania. Przepisy ryczałtu od dochodów spółek działają w ten sposób, że spółka nie płaci podatku na bieżąco. Zasadniczo, robi to dopiero wtedy, gdy podzieli się swoim zyskiem ze wspólnikami. W szczególnych sytuacjach, zapłaci też podatek od transferów środków do podmiotów powiązanych.

Odwraca nam to paradygmat myślenia o podatkach.

Normalnie, płacimy podatek od tego, co zarobimy (dochodu). Do takiego modelu przyzwyczaił nas PIT oraz CIT.

Tutaj natomiast płacimy podatek od wydatków (wynoszący 10% albo 20% – w zależności od tego, czy spółka ma status małego podatnika czy nie).

Co więcej, nawet jeśli podzielimy zysk (w ramach dywidendy) to na koniec dnia, będą one niżej opodatkowane niż w spółce opodatkowanej „zwyczajnie”. Wszystko dzięki prawu wspólnika do odliczenia od swojego podatku od dywidendy (PIT) części podatku należnego od spółki (eCIT).

Efektywnie, jako wspólnik takiej spółki zapłacisz 10% albo 5% PIT od dywidendy (w zależności od tego, czy spółka jest opodatkowana stawką 10% czy 20%).

Nie oznacza to oczywiście, że spółka, która wybrała estoński CIT nigdy nie zapłaci podatku. Tak dobrze, to nigdzie nie ma. System ma pewien „wentyl” bezpieczeństwa. Jeżeli przez lata nie dzieliliśmy naszego zysku, tylko przekazywaliśmy go na kapitał zapasowy, to kończąc stosowanie estońskiego CIT-u (dobrowolnie lub przymusowo) zapłacimy od ww. zysków podatek. Stanie się to albo na wyjściu z systemu (jednorazowo) albo w momencie dystrybucji tych zysków (wtedy płacimy podatek tylko od tej porcji zysków, które wypracowaliśmy w okresie stosowania estońskiego CIT, a które dystrybuowaliśmy już po wyjściu z tego systemu.

W pewnym sensie, spółka stosująca ryczałt od dochodów spółek, która działa niejako „na kredyt” podatkowy, którego nie musi spłacać tak długo, jak długo jest opodatkowana według tych reguł.

Restrukturyzacje spółek stosujących estoński CIT?

Estoński CIT jest preferencją podatkową, której wybór i stosowanie jest uzależnione od spełnienia szeregu warunków. Z perspektywy tematyki tego bloga (oraz tego artykułu), dwa z nich są najbardziej istotne:

- tzw. prosta struktura własnościowa

- ograniczenia w restrukturyzacjach spółek

Pierwszy z ww. wymogów oznacza z grubsza tyle, że spółka stosująca estoński CIT nie może mieć udziałów w innych spółkach. Również inne spółki nie mogą mieć udziałów w spółce, która jest opodatkowana estońskim CIT.

Taka spółka powinna mieć wśród udziałowców wyłącznie osoby fizyczne oraz sama nie może ieć własnych spółek zależnych. Jest to pewne uproszczenie – pomijam choćby wątek tego, że wspólnicy nie mogą być także (przykładowo) beneficjentami fundacji (innej, niż polska fundacja rodzinna).

Dodatkowo, mamy ograniczenia stricte reorganizacyjne, które albo uniemożliwiają wejście w ryczałt od dochodów spółek albo powodują utratę prawa do stosowania estońskiego CIT.

Sprzedaż udziałów spółki stosującej estoński CIT

Wymóg posiadania prostej struktury własnościowej, ogranicza możliwości sprzedaży udziałów w spółce opodatkowanej ryczałtem od dochodów spółek, jeśli intencją biznesową jest kontynuowanie opodatkowania działalności w tym modelu. O ile bowiem sprzedaż udziałów do innej osoby fizycznej będzie bez znaczenia, o tyle sprzedaż udziałów innemu podmiotowi (np. innej spółce albo fundacji rodzinnej) spowoduje, że sprzedawana spółka utraci prawo do korzystania z estońskiego CIT z mocą wsteczną. Poniżej prezentuję przykład takiej sytuacji.

Dnia 6 września 2025 r. udziały w Alfa sp. z o.o. zostały sprzedane spółce Omega Ventures S.A. Zakładając, że rok podatkowy Alfy jest równy kalendarzowemu, ostatnim dniem opodatkowania ryczałtem od dochodów spółek był 31 grudnia 2024 r. Ponieważ Alfa sp. z o.o. wróciła do opodatkowania według reguł ogólnych z mocą wsteczną, w świetle prawa jest traktowana tak, jakby od stycznia do września nie płaciła podatków. Powinna więc zapłacić CIT za te okresy wraz z odsetkami (po wcześniejszym ustaleniu wyniku podatkowego).

Oczywiście, taki sam skutek miałoby objęcie udziałów w spółce przez podmioty inne niż osoby fizyczne – niezależnie od przedmiotu wkładu.

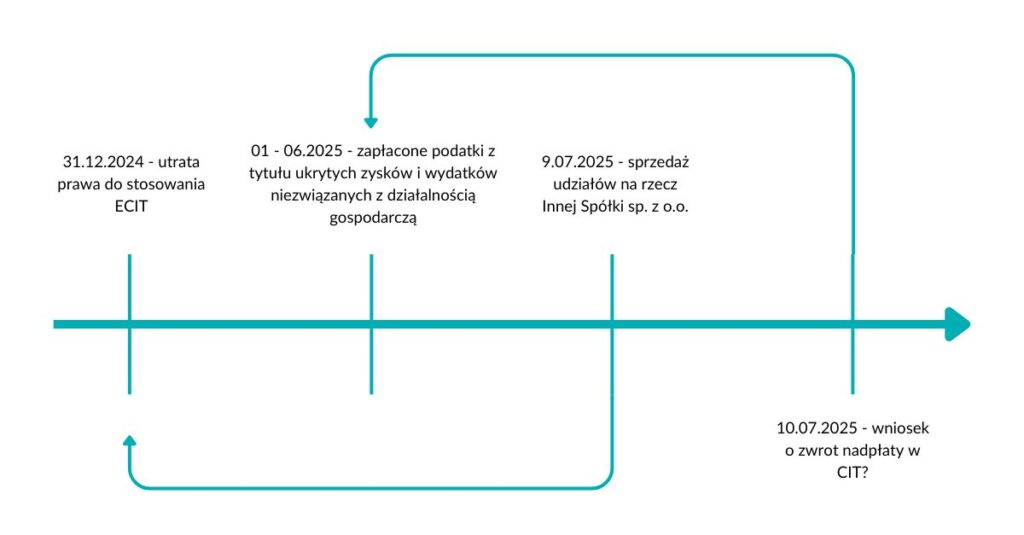

Podatek od dochodów z tytułu ukrytych zysków oraz wydatków niezwiązanych z działalnością gospodarczą po utracie prawa do stosowania estońskiego CIT z mocą wsteczną.

Księgow* albo CFO z zaawansowaną wiedzą o estońskim CIT może zadać mi teraz następujące pytanie. Co z podatkiem od ukrytych zysków lub wydatków niezwiązanych z działalnością gospodarczą, który zapłacił*m w roku transakcji?

Tutaj mam swój pogląd, którego jeszcze nie przetestowałem w boju ale bardzo, bardzo chciałbym więc jeżeli utracił*ś prawo do estońskiego CIT z mocą wsteczną zapraszam do kontaktu!

Moim zdaniem, podatki te stały się nienależne. Skoro Alfa:

- od stycznia do sierpnia 2025 zapłaciła podatek zarezerwowany dla określonej grupy podatników oraz

- w wyniku zdarzeń podjętych w późniejszym okresie, Alfa przestała być członkiem tej grupy podatników już w Nowym Roku

to z perspektywy ustawy o CIT, zapłacony przez nią podatek stał się podatkiem nienależnym w rozumieniu art. 72 § 1 pkt 1 Ordynacji podatkowej, bo nie byłem podatnikiem zobowiązanym do jego zapłaty.

Poniżej graf który to obrazuje (daty są inne, ponieważ ściągnąłem go ze swojego wpisu na LinkedIn w którym pierwotnie opisywałem tę koncepcję, ale mechanika ta sama)

Restrukturyzacje uniemożliwiające wybór estońskiego CIT

Ustawa wprost wskazuje spółki, które powstały w drodze:

- połączenia lub podziału;

- otrzymania

- majątku likwidowanej spółki w której założyciele posiadali swoje udziały;

- przedsiębiorstwa, ZCP-u albo innego majątku, którego wartość przekracza 10 000 euro

jako spółki, które nie mogą wybrać estońskiego CIT przez dwa pierwsze lata podatkowe (ale nie krócej niż 24 miesiące). Co ważne, dotyczy to także sytuacji otrzymania przez spółkę majątku od osób fizycznych.

Mamy też regulację „lustrzaną” która odbiera prawo do wyboru estońskiego CIT podatnikom, którzy:

- zostali podzieleni przez wydzielenie albo wyodrębnienie;

- sami wnieśli do innej spółki:

- majątek uzyskany po likwidacji swojej spółki zależnej albo

- sami wnieśli do innej spółki przedsiębiorstw, ZCP albo inny majątek, którego wartość przekracza 10 000 euro

Tu również okres karencji wynosi dwa lata podatkowe, od dnia dokonania danej czynności (ale nie krócej niż 24 miesiące).

Czy to koniec? Nie, ponieważ mamy jeszcze art. 28k ust. 2 ustawy o CIT:

W przypadku łączenia, podziału podmiotów lub wniesienia do spółki wkładu niepieniężnego przepisy ust. 1 pkt 5 i 6 stosuje się odpowiednio do podmiotów przejmujących lub otrzymujących wkład niepieniężny. W wyniku zastosowania tego przepisu, prawo do korzystania z ryczałtu od dochodów spółek tracą obydwie strony transakcji.

W efekcie zastosowania tego przepisu, obydwie strony transakcji są z estońskiego CIT tymczasowo wykluczone.

Jak liczyć 24-miesięczny okres karencji?

Zależy od konkretnej sytuacji. W przypadku połączenia lub podziału spółki, wydaje się, że powinno się rozpocząć liczenie 24-miesięcznego terminu od dnia wpisu w KRS. Wtedy dopiero – zgodnie z przepisami – połączenie czy podział stają się faktem.

Co natomiast z aportami?

Z jednej strony, podwyższenie kapitału zakładowego ma miejsce dopiero z chwilą wpisu do KRS. Z drugiej strony, przedmiot aportu spółka powinna mieć przed wpisem. Wszak do wniosku o wpis w KRS podwyższenia kapitału zakładowego składamy oświadczenie że wkłady na podwyższony kapitał zostały w całości wniesione. Osobiście, bliżej mi do pierwszego poglądu z przyczyn pragmatycznych.

Obejście 24-miesięcznej karencji na wybór estońskiego CIT

Czy da się ominąć sankcję 24-miesięcznej karencji na wybór estońskiego CIT?

Nie…, ale tak!

Wprost tego nie zrobimy – spółka, która jest objęta tą karencją, będzie nią objęta cały czas. Niemniej, nikt nie broni nam utworzyć drugą spółkę, wybrać dla niej estoński CIT, a następnie przejąć spółkę objętą karencją.

Mało tego! Spółka przejmująca nie utraci prawa do korzystania z estońskiego CIT.

Mamy udokumentowany przykład takiej konstrukcji w interpretacji indywidualnej Dyrektora Krajowej Informacji Skarbowej, dotyczącej następującej sytuacji:

- Spółka komandytowa z komplementariuszem w postaci sp. z o.o. (popularna konstrukcja przed 2021 r.) została przejęta przez komplementariusza. Zostaje nam sp. z o.o. ze wspólnikami będącymi osobami fizycznymi

- Komplementariusz został przejęty przez spółkę, która… była opodatkowana estońskim CIT

Komplementariusz po przejęciu sp. komandytowej nie mógł wybrać estońskiego CIT z uwagi na brzmienie art. 28k ust. 2 ustawy o CIT. Został objęty 24-miesięczną karencją na wybór tego modelu opodatkowania. Nie stanowiło to jednakże przeszkody do tego, aby spółka, która przejęła komplementariusza, kontynuowała opodatkowanie ryczałtem od dochodów spółek (piszę o tym w dalszej części tekstu).

Bardzo kreatywny manewr choć może rodzić pytania o to, czy nie jest to sztuczna konstrukcja i tym samym zagrożona klauzulą GAAR.

Szczególnie, jeśli odbywa się z wykorzystaniem spółki z o.o. założonej tylko w celu wyboru estońskiego CIT oraz przejęcia spółki objętej 24-miesięczną karencją.

Sama interpretacja została wydana 24 sierpnia 2022 r. oraz ma sygnaturę: 0111-KDIB2-1.4010.399.2022.1.AR

Restrukturyzacje powodujące utratę prawa do stosowania estońskiego CIT

Jeśli już wybraliśmy estoński CIT to nie możemy:

- przejąć innego podmiotu (niezależnie od trybu) ani

- zostać przejętym przez inny podmiot

Także w tym przypadku spółka stosująca estoński CIT traci prawo do korzystania z tego modelu opodatkowania z mocą wsteczną.

Ustawa daje tutaj jednak pewne pole manewru.

Mianowicie, możemy przejąć inną spółkę, jeśli sama stosuje estoński CIT albo po przejęciu rozliczy tzw. korektę wstępną. Jest to czynność, którą robią podatnicy chcący przejść na estoński CIT polegająca na rozliczeniu różnic przejściowych między wynikiem podatkowym i bilansowym.

Nie utracimy także prawa do estońskiego CIT jeśli zostaniemy przejęci przez spółkę, która sama stosuje estoński CIT.

Skoro już jesteśmy przy korekcie wstępnej, to jeśli wybrałeś estoński CIT po 2022 r. uważaj na nią!

W Twoim przypadku, utrata prawa do korzystania z estońskiego CIT przed upływem 4-letniego okresu wskazanego w ZAW-RD będzie oznaczać, że zapłacisz podatek od dochodu z tytułu korekty wstępnej. Wynika to z tego, że aktualne regulacje przewidują, że podatek od dochodu z tytułu korekty wstępnej jest zawieszany na okres 4 lat wskazany w ZAW-RD. Jeśli spółka będzie korzystać z estońskiego CIT przez cały ten okres, podatek wygasa.

Problemu tego nie będziesz miał, jeśli wybrałeś estoński CIT w 2021 roku, ponieważ ten podatek również funkcjonował, ale był płacony na wejściu.

Restrukturyzacja spółki opodatkowanej estońskim CIT – problem dochodu z tytułu zmiany wartości majątku

Z restrukturyzacjami spółek stosujących ryczałt od dochodów spółek, wiąże się kwestia dochodu z tytułu zmiany wartości majątku (i podatku z tego tytułu). Jest to specyficzna kategoria dochodu, właściwa wyłącznie do estońskiego CIT.

Zgodnie z art. 28m ust. 1 pkt 4 ustawy o CIT, dochodem tym jest nadwyżka:

wartości rynkowej składników przejmowanego majątku lub wniesionego w drodze wkładu niepieniężnego ponad wartość podatkową tych składników (dochód z tytułu zmiany wartości składników majątku) – w przypadku łączenia, podziału, przekształcenia podmiotów lub wniesienia w drodze wkładu niepieniężnego przedsiębiorstwa lub jego zorganizowanej części;

Odczytując „literalnie” ten przepis, można uznać, że spółka przejmująca majątek ma obowiązek zapłacić podatek zawsze wtedy, gdy majątek ten ma większą wartość rynkową, niż księgową… co ma miejsce w zasadzie zawsze. Wyjątkiem jest chyba tylko gotówka albo nieruchomości traktowane księgowo jako inwestycje. Z reguły wartość księgowa jest niższa, niż rynkowa z prostej przyczyny – amortyzacja.

Tak też twierdziły przez długi czas organy podatkowe, przykładowo w następujących interpretacjach:

- int. ind. DKIS z dnia 6.12.2024 r., 0111-KDIB1-1.4010.572.2024.2.SH

- int. ind. DKIS z dnia 5.04.2024 r., 0111-KDIB1-1.4010.39.2024.2.BS;

- int. ind. DKIS z dnia 4.03.2024 r., 0111-KDIB2-1.4010.566.2023.1.KK

Od pewnego czasu (tj. od stycznia 2025 r.) organy podatkowe zaczynają prezentować pozytywne dla podatników stanowisko, zgodnie z którym dochód z tytułu zmiany wartości majątku nie pojawi się, jeśli dokonujemy połączenia rozliczanego księgowo metodą „łączenia udziałów”, którą stosujemy, jeżeli w wyniku procesu nie zmienia się „właściciel” majątku. Polega ona na „zsumowaniu” wartości majątku przejmowanej spółki oraz własnej. W konsekwencji, nie dochodzi do zmiany wartości ww. majątku, o którym mowa w analizowanym przepisie.

Takie stanowisko zostało wyrażone m.in. w następujących interpretacjach:

- int. ind. DKIS z dnia 10.06.2025 r.,sygn. 0111-KDIB1-1.4010.150.2025.2.BS

- int. ind. DKIS z dnia 2.06.2025 r., 0111-KDIB1-1.4010.203.2025.1.BS

- int. ind. DKIS z dnia 20.01.2025 r., 0114-KDIP2-2.4010.573.2024.1.IN;

Kiedy będziemy mogli skorzystać z tej korzystnej linii interpretacyjnej? Przede wszystkim, w przypadku „uproszczonego” połączenia spółek sióstr.

Podatek ten nie powinien także wystąpić w przypadku przekształcenia spółek (o ile nie dojdzie do przeszacowania wartości składników majątku. To jednak wydaje się być niemożliwe na gruncie polskiego prawa).

Przekształcenie spółki – konsekwencje dla estońskiego CIT

Przekształcenie spółki może być albo elementem przygotowawczym do wyboru estońskiego CIT albo być zwykłym zdarzeniem, mającym na celu lepsze dopasowanie formy działalności. Samo w sobie przekształcenie nie jest blokerem estońskiego CIT, chyba że przekształcamy spółkę uprawnioną do stosowania ryczałtu od dochodów spółek (np. sp. z o.o.) w spółkę nieuprawnioną (np. spółkę jawną).

Natomiast to, o czym trzeba pamiętać w kontekście spółek, które przed przekształceniem nie stosowały estońskiego CIT jest tzw. dochód z przekształcenia.

Jeżeli przekształcona spółka (nieopodatkowana wcześniej estońskim CIT) wybierze ryczałt od dochodów spółek jako swój model opodatkowania od pierwszego dnia istnienia, wtedy będzie musiała zapłacić podatek od dochodu z przekształcenia. Czym on jest? Sumą nadwyżek wartości księgowej majątku ponad jego wartość podatkową. Może ona wystąpić na przykład tam, gdzie mamy wyższe odpisy amortyzacyjne podatkowo od środka trwałego, niż dla celów księgowych.

Sama wysokość podatku oczywiście jest uzależniona od specyfiki majątku spółki przekształcanej (czy jest go dużo, czy mamy do czynienia ze znacznymi różnicami między amortyzacją księgową i bilansową – itd.). Z dotychczasowej mojej praktyki wynika, że mówimy tutaj o kwotach rzędu kilku-kilkunastu tysięcy, czasem kilkudziesięciu tysięcy złotych.

Można ten jednak można ominąć w stosunkowo prosty sposób – wybrać estoński CIT od początku roku kolejnego roku podatkowego albo jeszcze w tym samym – ale np. miesiąc później.

Czy lepiej wybrać estoński CIT od początku nowego roku podatkowego czy w trakcie?

Pierwsza opcja, to mniej formalności, ale musimy się godzić na kilka miesięcy utraty korzyści podatkowych (im wcześniej przekształcimy spółkę, tym więcej tych miesięcy). Jeżeli podejmiemy decyzję, że chcemy stosować estoński CIT od początku kolejnego roku podatkowego, zasadniczo trzeba:

- złożyć CIT-8 za poprzedni rok (co i tak jest obowiązkiem podatnika) – do końca trzeciego miesiąca;

- rozliczyć korektę wstępną (załącznik CIT/KW) – razem z CIT-8 oraz

- złożyć oświadczenie o wyborze estońskiego CIT (formularz ZAW-RD) – do końca pierwszego miesiąca

Druga opcja, to siłą rzeczy dłuższy okres korzystania z estońskiego CIT, ale… więcej formalności.

Oprócz wszystkiego co wyżej, trzeba:

- zamknąć i otworzyć w środku roku księgi rachunkowe – odpowiednio na ostatni dzień opodatkowania „klasycznie” i pierwszy dzień opodatkowania ryczałtem od dochodów spółek;

- sporządzić sprawozdanie finansowe za okres od początku roku podatkowego, do ostatniego dnia miesiąca, poprzedzającego wybór estońskiego CIT

Termin na wykonanie tej drugiej czynności jest taki sam jak w ustawie o rachunkowości – trzy miesiące od dnia bilansowego. Organy podatkowe natomiast stoją na stanowisku, że przez te trzy miesiące powinniśmy sprawozdanie finansowe sporządzić oraz podpisać. Jeżeli tego nie zrobimy w tym terminie, nasz wybór estońskiego CIT staje się nieskuteczny.

Naturalnie, takie sprawozdanie musi być sporządzone w formie elektronicznej (.xml) i podpisane elektronicznie. Ze swojej praktyki (oraz informacji od znajomych z branży) wiem, że nie zawsze podatnicy o tym pamiętają.

Stąd dla tzw. świętego spokoju, czasem lepiej poczekać do nowego roku podatkowego z wyborem estońskiego CIT

Często zadawane pytania

Poniżej znajdziesz odpowiedzi na kilka często zadawanych pytań w kontekście spółek stosujących estoński CIT, a które są związane z operacjami na nich.

Czy przejęcie przez spółkę „estońską” innej spółki jest opodatkowane także na podstawie przepisów „ogólnych” ustawy o CIT?

Jak wspomniałem we wpisie dot. połączeń spółek, na zasadach „ogólnych” ustawy o CIT mamy cały szereg przepisów, które:

- tworzą przychody;

- wyłączają przychody;

- w pewnych warunkach uniemożliwiają wyłączenie przychodów.

W przypadku spółek opodatkowanych ryczałtem od dochodów spółek… te przepisy nas nie interesują. W jej przypadku, opodatkowaniu podlega jedynie zmiana wartości majątku na podstawie art. 28m ust. 1 pkt 4 ustawy o CIT. Wynika to z tego, że przepisy o estońskim CIT nakazują obliczać podstawę opodatkowania na podstawie przepisów o rachunkowości, a nie ustawy o CIT.

Czy zawarcie umowy spółki cywilnej uniemożliwia stosowanie estońskiego CIT?

Jakkolwiek spółka stosująca estoński CIT nie może mieć udziałów w innych spółkach (ani jej udziałów nie może posiadać inna spółka), to nie ma przeszkód aby taka spółka była stroną umowy spółki cywilnej. Wynika to z charakteru spółki cywilnej, która formalnie nie jest spółką (choć jest podatnikiem VAT) ale wyłącznie umową między stronami, które zobowiązują się realizować wspólny cel gospodarczy. W podobny sposób należy potraktować zawarcie umowy konsorcjum czy umowy spółki cichej.

Czy po utracie prawa do korzystania z estońskiego CIT mogę od razu ponownie wybrać ten model opodatkowania?

Nie, po utracie prawa do korzystania z estońskiego CIT, kolejny ZAW-RD możemy złożyć po upływie 3 lat podatkowych (ale nie krócej niż po 36 miesiącach). Wyjątkiem jest sytuacja, w której złożenie ZAW-RD było nieskuteczne (bo od początku nie spełnialiśmy ustawowych warunków).

Podobny skutek powinna mieć sytuacja, w której spółka wybiera ten system od 1.01.202X, a następnie (w tym samym roku) ktoś sprzeda jej udziały innej spółce. Z uwagi na utratę prawa do korzystania z estońskiego CIT z mocą wsteczną, wydaje się, że taka spółka – z prawnego punktu widzenia – estońskiego CIT nigdy nie wybrała, więc nie powinna jej obejmować omawiana 3-letnia karencja.

Czy spółka stosująca estoński CIT może „bezpiecznie” kupić przedsiębiorstwo lub ZCP?

Tak. Analiza art. 28k ust. 1 pkt 5-6 i ust. 2 ustawy o CIT wskazuje, że z estońskiego CIT wykluczyć może wyłącznie otrzymanie przedsiębiorstwa lub ZCP aportem, ale już nie kupienie powyższych. Podobnie będzie się miała rzecz z otrzymaniem majątku likwidacyjnego. Jest to zdarzenie inne, niż omawiane wyżej otrzymanie majątku likwidacyjnego tytułem wkładu, przez byłych wspólników zlikwidowanej spółki. Potwierdzają to także organy podatkowe (przykładowo w interpretacji indywidualnej z dnia 3.06.2022 r., 0111-KDIB1-3.4010.75.2022.2.JKU)

Inne wpisy, które mogą Cię zainteresować

Dziękuję za lekturę! Poniżej znajdziesz kilka wpisów, które również warto przeczytać:

- Opodatkowanie przekształcenia spółki. Przekształcenie spółki to często krok przygotowawczy przed wyborem estońskiego CIT. Czy wiążą się z nim dodatkowe podatki? Wejdź i dowiedz się.

- Interpretacja indywidualna prawa podatkowego w transakcjach M&A. W jaki sposób zabezpieczyć „urzędowo” transakcje? Oczywiście interpretacją podatkową! Dlaczego warto? Jakie ten dokument ma ograniczenia? Tego dowiesz się z podlinkowanego tekstu.

Co mogę dla Ciebie zrobić?

Restrukturyzacje spółek opodatkowanych estońskim CIT to bardzo specyficzne zagadnienie. Jednocześnie, jak pokazuje moja praktyka, coraz częściej występujące w praktyce. Z uwagi na charakter ryczałtu od dochodów spółek – każdy tego typu ruch musi być odpowiednio przemyślany.

W ramach mojej praktyki :

- przeanalizuję planowaną transakcję, pod kątem jej wpływu na prawo do dalszego stosowania ryczałtu od dochodów spółek;

- zweryfikuję, czy warto dalej stosować estoński CIT w Twojej spółce;

- zawalczę o pozytywną interpretacją indywidualną / opinię zabezpieczającą dotyczącą planowanej transakcji;

- złożę wniosek o zwrot nadpłaty podatku od dochodów z tytułu ukrytych zysków i wydatków niezwiązanych z działalnością gospodarczą, jeżeli stracił*ś prawo do korzystania z estońskiego CIT z mocą wsteczną

- pomogę w obliczeniu dochodu z przekształcenia

Zapraszam do kontaktu: damian.klosowicz@podatkiwmia.pl

Opisz swój problem, a ja przedstawię proponowane rozwiązanie oraz ofertę.

Damian Kłosowicz

radca prawny